Projektbericht: Smart Factoring als Baustein für eine optimierte Unternehmensfinanzierung

Smart Factoring bei einem mittelständischen Industrieunternehmen

Executive Summary

Die Hauptkunden des mittelständischen Industrieunternehmens hatten nahezu zeitgleich von Skonto- auf Nettozahlung umgeschwenkt. Daraus resultierte ein unmittelbarer Finanzierungsbedarf in siebenstelliger Höhe. Dieser wurde extern durch ein Smart Factoring gedeckt. Dabei hatten zahlreiche Vorteile, insbesondere die flexible und stille Ausgestaltung, gegenüber der Finanzierung über Kontokorrentlinien und einem klassischen Factoring den Ausschlag gegeben.

Ausgangslage

Bei dem mittelständischen Industrieunternehmen hatten nahezu zeitgleich die Hauptkunden die Zahlungsweise von 14 Tage (mit Skonto) auf 90 Tage (netto) geändert. Daraus hatte sich ein siebenstelliger Finanzierungsbedarf ergeben. Dieser sollte aus zusätzlichen externen Finanzierungsquellen gedeckt werden, da die bereits bestehenden Finanzierungen für die übergeordnete Wachstumsstrategie eingeplant waren und so die auftretende Lücke nicht hatten schließen können.

Nach Sondierung der Finanzierungsmöglichkeiten hatte sich die Geschäftsführung für ein Smart Factoring entschieden, das wesentliche Vorteile gegenüber einer Finanzierung über Kontokorrentkreditlinien und klassischem Factoring aufwies.

Smart Factoring: Still und flexibel

Zwei Eigenschaften des Smart Factoring waren von besonderer Bedeutung für das Unternehmen: Seine flexible und gegenüber den eigenen Kunden stille Ausgestaltung. Über die tatsächliche Inanspruchnahme des Smart Factorings kann dabei laufend neu entschieden werden und die Kosten dafür sind vollständig variabel. Außerdem bleiben dabei die bestehenden Prozesse der Kundenrechnungsstellung und alle Kundenschnittstellen unverändert.

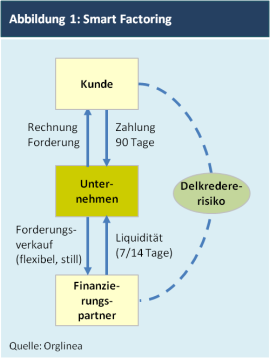

Ein positiver Liquiditätseffekt ergibt sich aus der direkten Bereitstellung von Liquidität durch den Finanzierungspartner unmittelbar nach Forderungsankauf und dem effektiven Eingang der Kundenzahlung. Zur Absicherung des Finanzierungspartners werden dabei die Kundenforderungen vollständig ausfallversichert (vgl. Abbildung 1).

Das Unternehmen verkauft inzwischen in einem 14tägigen Rhythmus die Forderungen gegenüber seinen Hauptkunden an den Finanzierungspartner. Durch die unmittelbare Bereitstellung der Liquidität kann das Unternehmen so die Debitorenlaufzeit um etwa 80 Tage reduzieren.

Die neun Vorteile des Smart Factoring im Überblick

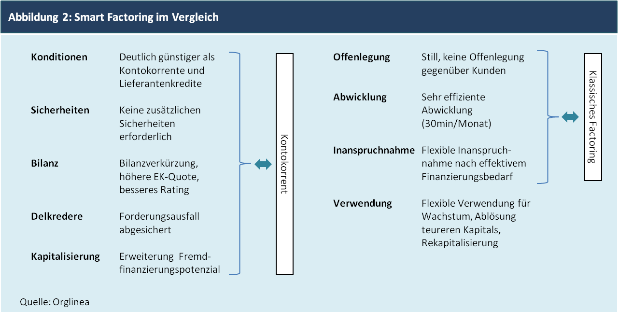

Gegenüber der Finanzierung via Kontokorrentlinien und klassischem Factoring weist das Smart Factoring neun Vorteile auf (vgl. Abbildung 2).

Günstigere Konditionen. Das Smart Factoring ist deutlich günstiger als ein Kontokorrent- oder Lieferantenkredit. Die Konditionen für das Smart Factoring basieren auf dem Euribor-Satz zuzüglich einer Marge.

Die Euribor-Zinskomponente ist variabel. Durch einen zusätzlichen Zins-Hedge kann das Risiko steigender Zinsen abgefedert werden.

Sicherheiten schonend. Durch den Forderungsverkauf sind keine zusätzlichen Sicherheiten erforderlich. Die restlichen Assets bleiben unbelastet. Eine Gesellschafterhaftung erfolgt im Regelfall nicht.

Bilanz schonend. Die Angaben über den Forderungsverkauf erfolgen im Anhang des Jahresabschlusses. In der Bilanz reduzieren sich die Forderungen aus Lieferungen und Leistungen. Bei entsprechender Rückführung von Verbindlichkeiten – beispielsweise durch die geringere Inanspruchnahme von KK-Linien oder Lieferantenkrediten – reduziert sich die Bilanzsumme und die Eigenkapitalquote steigt. Dadurch verbessern sich die Ratings durch die Finanzierungspartner und damit tendenziell auch die Konditionen für andere Kreditverbindlichkeiten.

Delkredererisiko abgedeckt. Das Ausfallrisiko durch Insolvenz des Debitors ist im Smart Factoring vollständig abgedeckt. Die Kosten dafür sind in der Marge auf den Euribor bereits enthalten.

Zusätzliche Kapitalisierung. Das Smart Factoring stellt eine zusätzliche Möglichkeit der Fremdfinanzierung dar und erhöht damit das Kapitalisierungspotenzial des Unternehmens.

Keine Offenlegung. Für das mittelständische Unternehmen war von besonderer Bedeutung, dass im Regelfall eine Offenlegung gegenüber den eigenen Kunden nicht erfolgt. Das Unternehmen behielt damit vollständige Kontrolle über seine Kundenbeziehungen. Eine Offenlegung würde nur im Falle des Zahlungsausfalls erfolgen und auch nur dann, wenn das Unternehmen dieser Offenlegung zustimmt und nicht selbst für die Forderung eintritt.

Effiziente Abwicklung. Alle bestehenden Kunden- und Buchhaltungsprozesse bleiben unverändert. Hinzu kommt lediglich die Abwicklung des Forderungsverkaufs, die bei einem 14tägigen Rhythmus in der Finanzabteilung des Unternehmens etwa eine halbe Arbeitsstunde pro Monat beansprucht.

Flexible Inanspruchnahme. Im 14tägigen Rhythmus wird über den tatsächlichen Forderungsverkauf – im Rahmen der vereinbarten Factoring-Linie – in Abhängigkeit vom effektiven Finanzierungsbedarf entschieden. Kosten für das Smart Factoring fallen dabei nur für die tatsächliche Inanspruchnahme an und sind so vollständig variabilisiert.

Uneingeschränkte Verwendung. Die Mittelverwendung ist im Wesentlichen nicht eingeschränkt. Die Liquidität kann zur Finanzierung des Unternehmenswachstums, zur Ablösung teureren Kapitals oder auch für eine Rekapitalisierung genutzt werden.

Ergebnis

Die Nutzung des Smart Factorings hat sich im Unternehmen sehr bewährt. Dadurch wurde eine zusätzliche Kapitalisierung im siebenstelligen Bereich geschaffen. Die operative Abwicklung mit dem Finanzierungspartner hat sich in der Praxis als einfach erwiesen.

Das Unternehmen konnte so die durch das veränderte Zahlungsverhalten der Hauptkunden zunächst verschlechterte Liquiditätslage vollständig kompensieren. Außerdem sind die Kosten für das Smart Factoring deutlich niedriger gewesen als der Skontoaufwand auf der Kundenseite, wodurch die Finanzierungskosten insgesamt gesenkt wurden.

Autor

Matthias Wendler, Geschäftsführer Orglinea Managementberatung Stuttgart GmbH

Ähnliche Artikel

Modernes Benchmarking: Der "Röntgenblick" durch mittelständische Unternehmen

Mit einem Datenbank-basierten Benchmarking zur schnellen Identifikation und Bewertung von Effizienzpotenzialen > mehr

Schlankes Geschäftsprozess-management in der Praxis

Allgemeine Gestaltungselemente und Prozesslandkarten für die Energiewirtschaft

> mehr

Die sechs Eckpfeiler einer modernen Unternehmens-kultur

Kulturwandel bei einem mittelständischen Industrieunternehmen

> mehr